2013年至今,只有2015年和2016年是融資的高光時期,受政策的影響,2017年至今融資環境日漸嚴峻,房企融資難的話題似乎一直不絕于耳,但房企似乎年年都能渡過難關,直到2019年融資監管突然加碼,房企資金安全確實面臨前所未有考驗,“放緩拿地節奏或者暫停拿地、大型收并購、股權轉讓、降價促銷”等各種為應對資金壓力的舉措層出不窮。但絕大部分房企對市場持樂觀態度,希望熬過2019年寒冬,便能迎來2020年春天。

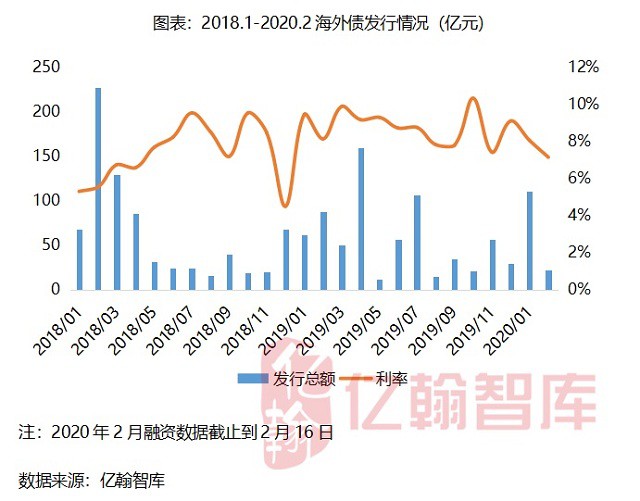

但始料未及的是,突發的疫情給所有的行業以重擊,房地產行業也不例外,房企關閉售樓處、延長復工時間,除了經營所需資金來源嚴重受到影響外,償債高峰如期而至,但是環境并沒有出現預期的好轉,反而更加惡化,那么房企能否渡過此劫,采用什么樣的應對策略值得我們探討。一、疫情之下,融資規模確有收縮,境內外融資降幅均超30 19年國內融資環境異常嚴峻,整體融資規模增速明顯下降,2019年信用債融資總額5518.3億元,同比增長11.2%,增速較2018年同期減少54.4個百分點。2019年四季度的償債小高峰已過,2020年正式進入償債高峰,而且年初正處房企補倉季,融資對于房企而言至關重要,但是融資環境并沒有出現任何邊際放松,融資依然很難,2020年1月融資總額353.8億元,同比下降52.5%,且環比來看,基本與上月持平,漲勢乏力。雪上加霜的是疫情突發,企業延長復工時間,正常的經營活動被迫中止,信用債的融資規模明顯下降,同處春節前后時間段,2020年2月中旬的信用債融資規模同比下降45.6%。2019年國內融資困難重重,從而催生了一股境外融資潮,截止2019年末,海外債發行規模較2018年同期增長85.5%。2020年3月開始,部分海外債開始陸續到期,所以2020年1月海外債融資勢頭迅猛,同比增長78.5%,有明顯的回暖前兆,但是疫情在春節期間突發, 2020年2月中旬的海外債融資規模同比下降34.3%。

一、總體信用風險處于安全邊界,但各企業表現分化

1、信用債短期暫無違約風險,但長期不容樂觀

2019年融資監管不斷加碼,融資規模未能保持住2018的增長勢頭,業界普遍擔憂的問題是,除了要維持投資、開工、施工等重頭工作外,是否能夠順利償還即將到期的債務。2019年信用債發行總額5909.1億元,而2020年到期的信用債總額為5159.8億元,假設2019年發行的信用債全部用于償還到期債務,覆蓋率為1.1,因此從整體的粗略情況來看,2020年整個行業暫時不存在信用債違約風險。(本文有個前提假設:2020年沒有新增融資,下同)但是需要提高警惕的是,2020年將到期的信用債總額為7468.6億元,在不考慮經營也需要大量資金的情況下,2020年全年融資規模增速達到26.4%,才能剛好覆蓋到期的債務。否則,房企用于運營的自有資金將被擠壓出部分用于償債,從而進一步制約房企投資、開工、施工等動作。

為了更加詳細的了解企業具體的償債壓力,我們將2019年發行信用債的企業分為2020年有到期信用債和2020年無到期信用債兩類,下文分別稱為Ⅰ類企業和Ⅱ類企業。其中,2020年有到期債務并在2019年發行信用債的企業占比50.5%。

在Ⅰ類企業中,40.9%的企業在2019年發行的信用債可以覆蓋2020年即將到期的債務,也就說,近60%的企業需要用部分自有資金去償還到期債務,這其中有40.9%的企業在2019年并沒有發行信用債,需要償還的信用債總額為1751億元,這部分企業面臨的資金壓力相對會更大。

在Ⅱ類企業中,這類企業本身沒有即將到期的債務,償債壓力相對較小,2019年發行總額為1793億。對于這部分企業而言,目前所有行業受疫情嚴重影響的情況下,這部分企業很好的抓住了疫情爆發前的融資機會,面臨的資金壓力相對較小,這類企業包括保利、華僑城、華潤置地、中梁控股、金融街(000402,股吧)、中海地產等。

二、房企基本無海外債償債壓力,且很好抓住了融資窗口期

2019年大規模發行海外債,無論是主動還是被動,對于目前遭遇始料未及的疫情,日常經營嚴重受限的現狀,未嘗不是一件好事。假設不考慮2018年及以前發行的海外債是否用于償還2020年到期的債務,2019年1月-2020年2月,海外債融資總額824.2億元,而2020年即將到期的海外債總額235.7億元,覆蓋到期債務的3.5倍,因此從整體的粗略情況來看,2020年暫時不存在到期海外債無法償還的壓力。

為了進一步驗證短期內海外債償還的壓力,我們將2019年發行海外債的企業分為2020年有到期海外債和2020年無到期海外債兩類,下文分別稱之為第一類企業和第二類企業。其中2020年有到期海外債,并在2019年發行海外債的企業占比55.2%。

第一類企業中,85%的企業在2019年發行的海外債完全可以覆蓋2020年即將到期的債務,15%的企業需要用自有資金來償還到期債務,這其中有7.5%的企業并沒有在2019年發行海外債,2020即將到期的海外債總額為9.3億元,另外7.5%的企業發行的海外債不足以償還即將到期的債務,剩余需要償還的海外債數額為4.4億元。

另外,發行海外債的用途是在2019年7月之后才被限制只能用于債務償還,而且7月及之前發行的海外債占比64.9%,所以除了償還到期債務以外,還能空余部分資金支持房企營運。這里我們提出兩個假設:

假設1:2020年即將到期的全部海外債均用2019年發行的海外債來償還。假設2:2019年8月及以后發行的海外債優先用于償還債務,若8月及以后發行的海外債大于待償還債務,那么7月及以前發行的債務則全部用于其他經營所用;反之,全部償還債務剩余可用作其他經營。基于以上兩個假設,我們發現2020年全部償還到期海外債之后:第一類企業剩余312.1億元可支持運營,占比52.4%。第二類企業,2019年發行海外債總額為228.5億元,其中7月及之前發行的海外債總額為150.2億,占比為65.7%,這部分資金均支撐房企運營,另外78.3億元,由于用途受限,在海外融資政策沒有變化的情況下,可以作為儲備資金用于償還2021年及以后到期的債務,也可以用作置換還未到期的債務,降低融資成本,因為上文中可以看出,到期債務的平均利率明顯要略高于2019年發行海外債的平均利率。總體來看,2019年信用債發行總額可以覆蓋2020年即將到期的債務,就整個行業的角度來看,不存在著大規模的信用債違約風險。但是每個企業狀況不同,以偏概全并不科學,經過分析,我們發現,樣本中超過半數的企業,或多或少的需要用自有資金來償還部分到期債務。海外債方面,對于2020年即將到期的債務而言,2019年的發行覆蓋率3倍以上,大部分沒有太大償債壓力,經過分析,我們發現發行海外債的企業,總體有近半數的資金可以用來支持企業經營,但是與企業總體債務相比,海外債發行規模并不是很大,并不能對企業經營給予很大的支持。

所以,需要償還的到期債務必定會擠占企業經營所用資金,尤其會影響企業投資策略的制定與實施,在2020年融資環境不出現任何松動的情況下,企業的營運必定會受到資金掣肘,可能會加速部分企業退出行業。

三、資金鏈承壓,關鍵在于銷售與投資兩個抓手2020年受疫情的影響,房企的投資、銷售、開工與施工都被擱淺,悲觀的情緒不斷蔓延,但我們研究發現,即使在2020年融資暫停的前提假設下,短期來看,行業內沒有大規模信用債和海外債的違約風險,但是2021年面臨的償債壓力需要提高警惕。房地產行業是典型的資金密集型行業,融資在房企營運中發揮的作用不言而喻,房企的外部融資渠道包括銀行借款、股權融資、債券融資、非標融資、境外融資、資產證券化、合作開發、民間借貸等,本文研究的信用債和海外債的發行與到期情況,僅僅是房企龐大有息負債中的一部分,情況尚不樂觀,所以,從長遠角度來看,企業2020年在“開源節流”方面需要有可落地的規劃。

我們相應給出幾點建議:

第一,房企經營的資金主要來源于融資和回款,假設融資的資金全部用于償還2020年到期的債務,疊加當下融資環境沒有任何邊際放松,目前房企經營依賴最大的僅剩銷售回款。關于促進回款,需要注意兩個方面,一方面,根據我們的調研,線上銷售的成效并不明顯,那么疫情過后,適當降價跑量可能是主要的營銷策略,同時注重提升產品品質,提高產品的溢價能力。另一方面,我們提倡適時清庫存,之前因為收并購產生的產權問題,或者利潤率沒有達到標準等原因而擱置的部分老盤,可以考慮提前開發,以便更多的回籠資金。新獲優質地塊,疫情過后可以調整開工節奏,盡快轉化為可售庫存。

第二,對于房企而言,每年最大的支出成本當屬土地投資,那么當前的市場環境下,建議資金并不是很充裕的房企,減少土地投資支出,保證資金安全是第一要務。另外,在行業不景氣的情況下,抱團取暖將是一種趨勢,合作拿地與開發也是渡過難關的不錯選擇。